Налог на доходы физических лиц (НДФЛ) рассчитывается по установленным правилам налогового законодательства. Рассмотрим порядок расчета для различных видов доходов.

Содержание

Основные ставки НДФЛ в 2024 году

| Ставка | Применяется к |

| 13% | Доходы резидентов РФ (основная ставка) |

| 15% | Доходы свыше 5 млн руб. в год |

| 30% | Доходы нерезидентов РФ |

| 35% | Отдельные виды выигрышей и процентов |

Порядок расчета НДФЛ

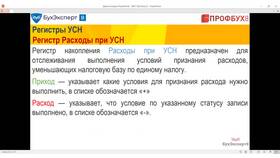

Определение налоговой базы

- Суммируйте все доходы, подлежащие налогообложению

- Исключите необлагаемые доходы

- Примените налоговые вычеты (при наличии)

- Определите статус налогоплательщика (резидент/нерезидент)

Формула расчета

- НДФЛ = (Доходы - Налоговые вычеты) × Ставка налога

- Для доходов свыше 5 млн руб.: первые 5 млн по 13%, остаток по 15%

Пример расчета НДФЛ

| Показатель | Сумма (руб.) |

| Зарплата за год | 6 200 000 |

| Стандартный вычет | 0 |

| Налог с первых 5 млн | 5 000 000 × 13% = 650 000 |

| Налог с суммы свыше 5 млн | 1 200 000 × 15% = 180 000 |

| Итого НДФЛ | 830 000 |

Налоговые вычеты

- Стандартные (на детей, чернобыльцам и др.)

- Социальные (лечение, обучение, благотворительность)

- Имущественные (при покупке жилья)

- Профессиональные (для ИП и авторов)

Особые случаи расчета

Для нерезидентов

- Ставка 30% на большинство доходов

- Нет права на налоговые вычеты

- Статус определяется по времени нахождения в РФ

Для дивидендов

- Ставка 13% для резидентов

- 15% при выплате в пользу иностранных компаний

- Расчет у источника выплаты

Сроки уплаты НДФЛ

- Работодатели перечисляют налог в день выплаты зарплаты

- ИП и частные практики - до 15 июля следующего года

- При продаже имущества - до 15 декабря следующего года

Для правильного расчета НДФЛ рекомендуется вести учет всех доходов и документов, подтверждающих право на вычеты.